Что важно знать о системе бюджетирования Генеральному Директору

Александр Кочнев, Генеральный Директор компании ITeam, МоскваЖурнал "Генеральный Директор" №1- 2006Источник: http://www.iteam.ruДля чего нужны бюджеты

Любая компания, достигшая зрелого возраста и значительных масштабов,

приходит к необходимости финансового управления на основе планирования. А это

есть не что иное, как система бюджетирования.

Любая компания, достигшая зрелого возраста и значительных масштабов,

приходит к необходимости финансового управления на основе планирования. А это

есть не что иное, как система бюджетирования.

Бюджеты позволяют осуществлять три основные управленческие задачи:

- прогнозировать финансовое состояние, потребность в финансовых ресурсах, финансовые итоги;

- сравнивать запланированные и фактически полученные результаты;

- оценивать и анализировать выявленные отклонения, чтобы своевременно реагировать на них.

Система бюджетов показывает, как функционирует предприятие, какова структура создаваемой им стоимости; где деньги зарабатываются, как они тратятся, как перетекают из одного центра ответственности в другой; сколько стоят услуги подразделений внутри компании. Можно сказать, что бюджетное управление дает Генеральному Директору понимание экономической модели предприятия, ощущение границ возможного. Я, например, постоянно проигрываю различные сценарии бюджета, чтобы понять, что компания может себе позволить, а что не может, каковы будут результаты при оптимистическом варианте развития событий, а каковы при пессимистическом.

Кроме того, процесс бюджетирования служит инструментом выполнения стратегии предприятия. Оно позволяет связать стратегические цели компании с планами их достижения и обеспечивает реализацию этих планов, связывая их с оперативными процессами.

|

Специалисты компании Royal Dutch / Shell, которая считается одним из основоположников сценарного планирования, рекомендуют составлять два или даже четыре сценария. При составлении трех вариантов почти всегда выбирается средний. Наличие же двух или четырех версий бюджетов заставит менеджеров более детально проанализировать все показатели, прежде чем выбрать основной вариант развития событий. |

Какие бюджеты самые важные

Главными инструментами бюджетного управления являются три основных бюджета:

- бюджет доходов и расходов (БДР);

- бюджет движения денежных средств (БДДС);

- прогнозный баланс1.

У каждого из бюджетов – свое назначение. Бюджет доходов и расходов помогает управлять операционной эффективностью. В нем планируется прибыль компании, рентабельность, производительность. По информации об исполнении этого бюджета можно судить об эффективности как предприятия в целом, так и отдельных направлений бизнеса.

Бюджет движения денежных средств отражает входящие и исходящие денежные потоки и показывает платежеспособность предприятия: хватает ли ему денег на текущую деятельность, остаются ли средства на развитие. Если из БДР Генеральный Директор понимает, какую прибыль заработает его предприятие, то БДДС показывает, когда эти деньги будут приходить и когда расходоваться.

Например, компания может реализовать продукцию с большой рентабельностью и иметь огромную прибыль, но при этом предоставить поставщикам существенные отсрочки платежа. В таком случае в бюджете доходов и расходов руководитель увидит отличную прибыль, а в бюджете движения денежных средств приток средств будет минимальным. Если при этом предприятию нужно рассчитываться с собственными поставщиками, оно может оказаться в тяжелом финансовом положении несмотря на хорошие продажи. Соответствующие бюджеты позволят уже на стадии планирования увидеть эту ситуацию и заблаговременно принять предупредительные меры.

Прогнозный баланс отражает стоимость имущества, которым владеет предприятие (активы), и источники средств для формирования этого имущества (пассивы). Баланс показывает, как изменяется капитал компании, его структура, за счет каких источников финансирования компания живет.

Если предприятие ведет несколько видов бизнеса, являющихся относительно самостоятельными источниками прибыли, каждый бизнес должен иметь собственные бюджеты. Это необходимо для того, чтобы правильно оценить результаты деятельности по каждому направлению и обеспечить эффективное управление. Иначе может оказаться, что один вид бизнеса (или один продукт) живет за счет другого бизнеса (продукта).

Любую компанию, даже небольшую, можно рассматривать как холдинг. У нее есть управляющий блок и бизнес-направления, которые между собой взаимодействуют. Генеральному Директору необходимо следить за основными показателями бизнес-единиц2. Ему не обязательно вникать глубже до тех пор, пока не возникают проблемы или неудачи. Тогда нужно анализировать их причины.

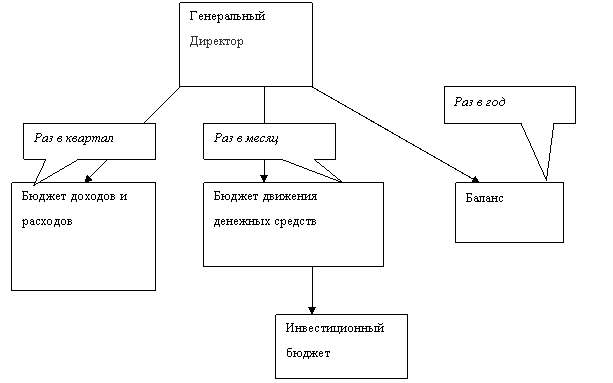

Под непосредственным контролем Генерального Директора должен находиться еще один бюджет – инвестиционный. Денежный поток, направленный на инвестиции, – один из самых важных. Генеральный Директор отвечает за стратегию развития, поэтому он должен четко понимать, каким инвестиционным потенциалом располагает компания, на что направляются инвестиционные ресурсы, какова эффективность вложений. Иногда этот бюджет рассматривается как самостоятельный вид бюджета, в некоторых компаниях он является разделом бюджета движения денежных средств (см. схему 1).

Схема 1. Как часто Генеральный Директор должен контролировать основные бюджеты

Также полезно, если из бюджетов будут видны результаты работы компании в разрезе основной (операционной), финансовой и инвестиционной деятельности.

Мнение эксперта

Алексей Письмаров, управляющий партнер компании Business Management Technology, Москва

Сколько компаний, столько и структур бюджетов. Но есть общие правила. Структура бюджетов должна быть связана с центрами финансовой ответственности, организационной структурой компании и с задачами, которые она ставит перед собой.

Любая компания может выделить основные виды своей деятельности, например, продажи, производство, сервис, внутреннее операционное обслуживание. Как правило, структура бюджетов строится по такому же принципу: бюджет продаж, бюджет производства, бюджет сервисных подразделений и т. д.

Однако если разобраться, всю деятельность сотрудников можно разделить на операционную (исполнение существующих процедур) и связанную с развитием. По моему мнению, для динамичного развития важно отдельно бюджетировать расходы на развитие. Это может быть как отдельная строка в рамках общего бюджета, так и отдельный бюджет.

Как Генеральный Директор участвует в разработке бюджетов

Прежде чем поручить финансовой службе составить бюджеты, Генеральный Директор должен разработать стратегию3, получить четкие ответы на вопросы: куда движется компания, на какие рубежи она должна выйти в долгосрочной перспективе. С учетом этого нужно определить цели на ближайший год: каких основных производственных или рыночных показателей Вы хотите достичь; какие проекты Ваша компания должна реализовать в этом году с учетом разработанной стратегии? После этого можно приступать к составлению сначала годового бюджета, а затем и бюджетов на более короткий срок.

Шаг 1. Годовой цикл составления бюджета начинается с «бюджетного послания» Генерального Директора своей команде менеджеров. В нем должны быть выделены основные направления и определены основные показатели деятельности компании, которых нужно достигнуть. Этот документ служит основой для разработки бюджетов всех подразделений.

Шаг 2. Получив целевые ориентиры, каждое подразделение должно самостоятельно (под свою ответственность) разработать собственные планы, учитывая свои возможности и ресурсы (директор по продажам участвует в разработке бюджета продаж, а начальник ремонтного цеха – в составлении бюджета ремонтов). Вовлечение в процесс бюджетирования каждого сотрудника, отвечающего за ту или иную строку бюджета, позволяет решить несколько важных задач:

- снизить сложность процесса бюджетирования путем его децентрализации (чрезмерно централизованный бюджет трудно разрабатывать и корректировать, возникают сложности с его исполнением и контролем);

- повысить ответственность конкретных исполнителей путем делегирования им полномочий и ответственности за выполнение определенных показателей бюджета;

- построить эффективную систему мотивации, связанную с финансовыми планами компании.

За процесс бюджетирования в целом должен отвечать финансовый директор компании. А чтобы этот процесс не был хаотическим и не затягивался до бесконечности, финансовой службе во главе с финансовым директором следует разработать бюджетный регламент, который бы зафиксировал последовательность этапов составления бюджета, сроки и ответственных лиц. Регламент должны утвердить Вы как руководитель либо специально созданный для контроля системы бюджетирования управленческий орган – бюджетный комитет.

Шаг 3. После того как ответственные сотрудники разработают свои бюджеты, финансовая служба сводит их воедино и направляет на рассмотрение руководителю (или бюджетному комитету). Не исключено, что получившийся сводный бюджет будет расходиться со стратегическими целями компании. Тогда начинается согласование, и бюджеты могут быть возвращены на доработку. Этот процесс может продолжаться до тех пор, пока все стороны не согласуют свои интересы, не приведут в соответствие желаемые цели с возможностями и ресурсами.

Важно помнить, что составление бюджета – это процесс коллективного планирования, заключения договора между менеджерами всех уровней о согласованных действиях, направленных на достижение целей компании. Утверждая бюджет, команда менеджеров коллективно подписывается под решением сообща достичь поставленных целей. Когда этот процесс конструктивно организован, проходит в форме диалога, все остаются удовлетворены результатом, и каждый на своем участке ответственности будет добиваться того, что утверждено в бюджете.

Как часто контролировать исполнение бюджета

Нередко разработанный план кладется на полку до конца года, когда придет время подводить итоги. Ясно, что такой план бесполезен, а время, ушедшее на его разработку, потрачено впустую. Очевидно, что если план не работает как инструмент контроля и анализа достигнутых результатов, не служит основой для построения системы мотивации менеджеров и сотрудников, его значение обесценивается.

Оптимальный цикл контроля – месяц. Раз в месяц подводятся итоги, которые сравниваются с планами, выявляются отклонения и по ним принимаются решения. Главные показатели, которые необходимо контролировать Генеральному Директору, отражают деятельность бизнес-единиц: доходы, прибыль, наиболее значимые статьи расходов. Эта основная панель бизнес-индикаторов позволяет понять, достигли ли подразделения намеченных показателей. В случае расхождений с планом у Вас как Генерального Директора есть повод для разговора с руководителями подразделений о причинах. В зависимости от выявленных причин отклонений принимаются решения: либо нужно направить на эти участки дополнительные ресурсы, либо скорректировать планы, которые оказались нереальными, либо провести перестановку в связи с тем, что люди не справляются с задачами.

Периодичность контроля зависит от масштаба организации и специфики ее деятельности. В небольших фирмах Генеральный Директор часто выполняет множество функций, в том числе занимается оперативным контролем. В таких компаниях он может просматривать отчеты об исполнении бюджета и раз в неделю. Например, в торговой компании, использующей небольшие наценки и уже на следующий день перечисляющей большую часть полученных средств поставщикам, Генеральный Директор может заглядывать в БДДС и платежный календарь каждое утро. Но руководителю крупной компании так делать не следует, иначе ему просто не хватит времени на решение более важных задач.

Бюджетная гибкость

Бюджеты – это бедствие корпоративной

Америки.

Джек Уэлч, Генеральный Директор General Electric

Как известно, всякий план устаревает в момент его утверждения. С этим ничего не поделаешь: жизнь всегда богаче наших предположений. Поэтому бюджеты должны быть гибкими. Утвержденный план – это только основа для продолжения работы по планированию. Если к бюджетам относиться бюрократически и принимать их за абсолют, они мешают развиваться. Бюджет разрабатывается на год вперед, часто за это время появляются новые возможности, но мы не в состоянии их реализовать, потому что это не запланировано.

В рамках бюджетного процесса эта проблема решается путем создания резервов. Необходимо закладывать резервы на всех уровнях бюджетов. В бюджетах нижних уровней 5-10% должно быть отведено на непредвиденные расходы и отдано на усмотрение руководителя бизнес-единицы. На верхнем уровне резерв может быть больше. Такие резервные «прослойки» в бюджете дают определенную свободу маневра. Их можно регулировать в зависимости от степени доверия к тому или иному руководителю или от степени изменчивости деятельности, которую они ведут.

Руководителю бизнес-единицы разрешается под его ответственность за счет резерва провести какие-то не предусмотренные заранее расходы. Если ему не хватает резервов на своем уровне, он может подняться на уровень выше и попросить резерв у руководителя, который имеет больше резервных средств. А если непредвиденные расходы крайне велики, нужно обращаться в бюджетный комитет и ставить вопрос о корректировке бюджета. Такое решение принимается уже на высшем уровне. Смысл описанной иерархии в распределении уровней ответственности: чем больше расходы, тем выше уровень принятия решений.

Основные ошибки бюджетирования

Ошибка № 1. Формальный подход

При формально-бюрократическом подходе к составлению бюджета обычно получается планирование ради планирования. Как правило, такие планы не выполняются. О том, что бюджет составлен формально, можно судить по следующим признакам:

- бюджет составлен на основе организационной, а не финансовой структуры;

- отсутствует механизм внутренних тарифов;

- не предусмотрена мотивация исполнителей.

Бюджетная и финансовая структура. Часто компании рассматривают отделы как центры финансовой ответственности. Однако оргструктура и финансовая структура функционально различаются.

Финансовая структура показывает, как формируется прибыль. Она отражает структуру стоимости, денежных потоков, логику формирования финансового результата4. Организационная структура определяет порядок подчиненности подразделений компании. Она часто складывается исторически или из соображений создания в организации системы «сдержек и противовесов». Поэтому организационные отношения часто искажают суть того, что происходит в бизнесе.

При составлении бюджетов нужно в первую очередь ориентироваться на модель бизнеса. Вначале необходимо разобраться, как устроена цепочка стоимости, из каких бизнес-процессов состоит деятельность компании. Исходя из этого можно сформировать финансовую структуру, которая отражает структуру видов деятельности и центров ответственности за результат.

Например, компания владеет двумя магазинами, каждый из которых торгует и обувью, и одеждой. В финансовой структуре должны быть отдельные центры финансовой ответственности «Обувь» и «Одежда», хотя аналогичных подразделений в организационной структуре может и не быть.

Внутренние тарифы. Предприятие, как правило, состоит из различных бизнес-единиц, которые взаимодействуют между собой. Они оказывают друг другу какие-то услуги, покупают продукцию, промежуточные полуфабрикаты, продают что-то другим подразделениям. Таким образом внутри функциональных подразделений возникает цепочка создания добавленной стоимости. Бюджетная модель должна отражать эту цепочку. Это можно сделать через механизм внутренних тарифов.

Например, на многих предприятиях есть собственные автотранспортные службы. Целесообразно установить внутренние (трансфертные) тарифы на услуги такого подразделения. С одной стороны, эти тарифы не должны превышать цены внешних поставщиков аналогичных услуг, а с другой – деятельность автотранспортного подразделения не должна быть убыточной. Если хотя бы одно из этих условий не выполняется, предприятию выгоднее закрыть подразделение и пользоваться услугами сторонних перевозчиков. То есть трансфертные тарифы не только дают понимание экономических процессов, происходящих на предприятии, но и позволяют добиваться снижения издержек в каждом подразделении.

Механизмы мотивации. Мотивация – заинтересованность участников процесса в результатах. Она позволяет вдохнуть жизнь в систему бюджетирования. Целевые показатели, которые устанавливаются для бизнес-единиц, должны быть связаны с системой оплаты труда. Когда это сделано, бюджет начинает очень интересовать людей. Это уже не формальные таблички, это – их жизнь.

Ошибка № 2. Распыление ресурсов

Многие руководители быстро растущих компаний попадают в своеобразную ловушку: объем продаж увеличивается, деньги приходят, но азарт заставляет расходовать их быстрее, чем зарабатывать. Это очень опасная тенденция, которая может привести вполне успешное предприятие к кризису. Чтобы этого избежать, не обязательно внедрять сложную технологию бюджетирования. Для начала можно сделать простую вещь. Пусть финансово-экономическая служба перед началом года подготовит оценку доходов, расходов и планируемой прибыли. Определите, какую часть прибыли Вы сможете вложить в развитие: в строительство новых заводов, в выпуск новых продуктов, в создание новых каналов сбыта. В пределах этой величины планируйте инвестиционные расходы. Управление деньгами станет более планомерным.

Ошибка № 3. Генеральный Директор участвует в оперативном бюджетировании

Верный признак того, что в компании не все в порядке с делегированием полномочий, – ситуация, когда Генеральный Директор сам подписывает платежки, контролирует, соответствуют ли бюджету расходы на канцтовары, и т. п. Это значит, что руководитель занимается не своим делом. При этом ему недостает времени на выполнение своих основных обязанностей – разработку стратегии развития предприятия.

В крупных компаниях процесс оперативного управления деньгами – это функция казначейства. Именно оно в оперативном режиме отслеживает заявки, контролирует расходы на основании бюджета, выполняет либо отклоняет запросы бизнес-подразделений. В небольших компаниях этим может заниматься единственный финансовый менеджер. В качестве формального критерия распределения полномочий можно использовать лимиты (применяйте описанный выше принцип: чем больше расходы, тем выше уровень принятия решений).

Рассказывает практик

Александр Соловьев, Президент компании FIS, Фрязино

|

Компания Food Integrated Service (FIS) производит оборудование и технические линии для пищевой промышленности. Среди клиентов компании – ОАО «Вимм-Билль-Данн», ОАО «Останкинский молочный комбинат», «Ярославский МЖК», тульская кондитерская фабрика «Ясная поляна». |

Основные бюджеты, которые я контролирую, – это бюджет заказов, бюджет накладных расходов и расходы на рекламу. Обычно исполнение бюджета заказа отслеживается не реже раза в неделю. У нас много заказов (около ста в год), мы поставляем наше оборудование во все регионы России, на Украину, в Литву, Польшу, Венгрию. На выполнение одного заказа уходит до трех месяцев. Раньше у нас была такая система: продавец, заключивший контракт с клиентом, вел проект от начала до конца. Недавно компания провела реорганизацию, в результате которой произошло структурное разделение на два предприятия: производственное и торговое. У нас также есть конструкторское бюро, которое занимается разработкой новых технологий и созданием опытных образцов. Мы поставили перед собой задачу привести организационную структуру в соответствие с финансовой структурой. Пока реорганизация еще не завершена, но ее первые плоды уже налицо. Выделение самостоятельных бизнес-единиц позволило нам более четко контролировать расходы на рекламу, на развитие, на создание новых образцов продукции. Кроме того, высвободились резервы времени сотрудников отдела продаж, благодаря чему нам удалось за первое полугодие 2005 года поднять продажи в четыре раза.

Стратегическое преимущество нашей компании состоит в том, что мы предлагаем комплексные решения для пищевого бизнеса: от идеи до ее материального воплощения. Большинство новых изделий, которые за последние три года преподнесли покупателям производители кондитерских и творожных изделий, придумали мы (например, круглые сырки с начинкой, зефир с начинкой, сырки с печеньем). Чтобы удержать это преимущество, мы должны вкладывать существенные ресурсы в разработку нового оборудования. С другой стороны, мы поставили перед собой задачу сделать все подразделения нашей компании, в том числе и конструкторское бюро, центрами прибыли. Совместно с консультантами мы сейчас работаем над совершенствованием управленческого учета, разработкой внутренних тарифов. Мы хотим понять, сколько стоят услуги каждого из наших подразделений для внутренних «потребителей».

Каждое подразделение нашей компании самостоятельно разрабатывает свои долгосрочные и краткосрочные бюджеты. Этот процесс начинается с бюджета отдела продаж. Корректируются они раз в месяц. Поскольку фактический рост продаж компании в последнее время стабильно превышает запланированный уровень, у нас нет необходимости создавать финансовый резерв. Наоборот, мы каждый раз решаем, как перераспределить дополнительный доход, превышающий запланированные бюджетные показатели.

Что читать дополнительно

- Добровольский Е., Карабанов Б., Боровков П., Глухов Е., Бреслав Е. Бюджетирование: шаг за шагом. СПб., 2006. Детальное описание технологии внедрения бюджетирования; доступно для неспециалистов.

- Сицилиано Дж. Финансы для нефинансовых менеджеров. М., 2005. Книга учит руководителей, не имеющих специального образования, понимать язык финансовых отчетов, бюджетов и формул.

Полезные интернет-ресурсы

- Регулярно обновляемая

подборка наиболее интересных публикаций по финансовому управлению,

бюджетированию, управленческому учету.

- Статья О. Дронченко

«Принципы эффективного бюджетирования». Очень доступно рассказано об

основных законах бюджетирования.

- Курс лекций доцента

Калининградского РГУ им. И. Канта О. Лытнева «Основы финансового

менеджмента». Лекции простым языком объясняют базовые понятия управления

финансами.

Руководителю на заметку

Что важно знать о бюджетировании Генеральному Директору

- Система бюджетов показывает, как функционирует предприятие, какова структура создаваемой им стоимости; где деньги зарабатываются, как они тратятся, как перетекают из одного центра ответственности в другой; сколько стоят услуги подразделений внутри компании.

- Бюджеты позволяют

осуществлять три основные управленческие задачи:

- прогнозировать;

- сравнивать запланированные и фактически полученные результаты;

- оценивать и анализировать выявленные отклонения, чтобы своевременно реагировать на них.

- Главными инструментами

бюджетного управления являются основные бюджеты:

- бюджет доходов и расходов (БДР);

- бюджет движения денежных средств (БДДС);

- прогнозный баланс (иногда его называют бюджетным балансом или бюджетом по балансовому листу);

- инвестиционный бюджет.

- Составление бюджета – это процесс коллективного планирования, заключения договора между менеджерами всех уровней о согласованных действиях, направленных на достижение целей компании. Утверждая бюджет, команда менеджеров коллективно подписывается под решением сообща достичь поставленных целей.

- Утвержденный план – это только основа для продолжения работы по планированию. Если к бюджетам относиться бюрократически и принимать их за абсолют, они мешают развиваться.

- Типичные ошибки

бюджетирования:

- отсутствие финансовой структуры;

- отсутствие механизма внутренних тарифов;

- отсутствие связи бюджетирования с системой мотивации;

- распыление ресурсов;

- участие Генерального Директора в оперативном бюджетировании.

- Иногда прогнозный баланс называют бюджетным балансом или бюджетом по балансовому листу. – Примеч. редакции

- Подробнее о том, с помощью каких показателей нужно оценивать результаты деятельности компании и ее подразделений, читайте в следующем номере. – Примеч. редакции.

- Подробнее о разработке стратегии читайте в одном из ближайших номеров. – Примеч. редакции.

- Подробнее о финансовой структуре можно прочитать в работе Е. Добровольского и др. «Бюджетирование: шаг за шагом» (см. раздел «Что читать дополнительно»). – Примеч. редакции.

![]() На нашем сайте вы можете ознакомиться с некоторыми методическими материалами по теме управления финансами, нашими статьями на эту тему, а также с описанием процедуры анализа и совершенствования управления финансами. Вы можете посмотреть записи плейлиста "Управление финансами" на нашем канале .

На нашем сайте вы можете ознакомиться с некоторыми методическими материалами по теме управления финансами, нашими статьями на эту тему, а также с описанием процедуры анализа и совершенствования управления финансами. Вы можете посмотреть записи плейлиста "Управление финансами" на нашем канале .

![]() Если вы заполните эту форму, мы подготовим коммерческое предложение, оптимизирующее ваши расходы на выполнение этой работы.

Если вы заполните эту форму, мы подготовим коммерческое предложение, оптимизирующее ваши расходы на выполнение этой работы.